Bull Call Spread (اسپرد اختیار خرید صعودی)

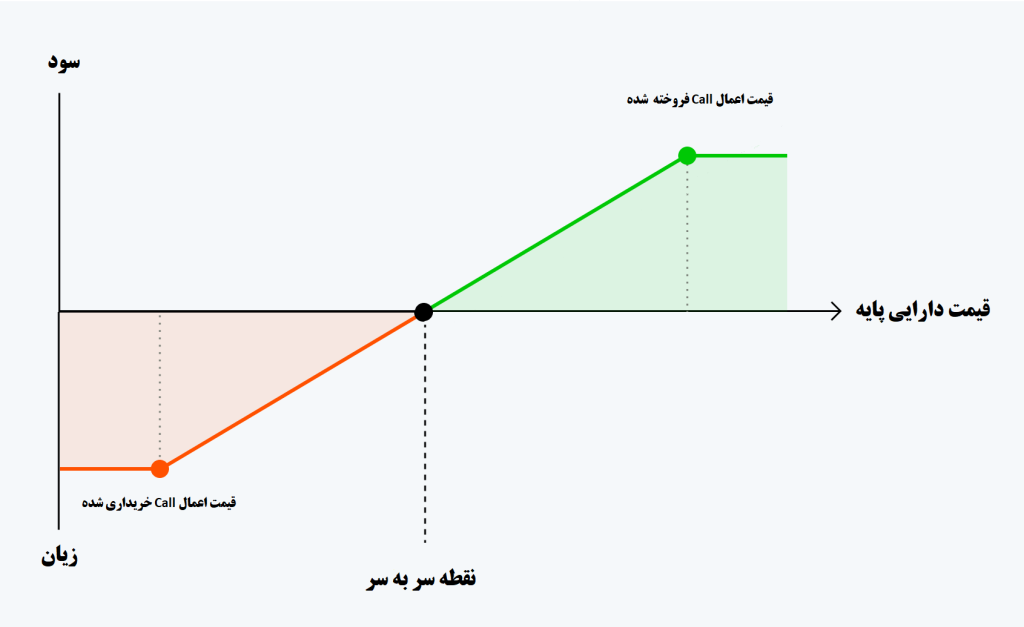

به صورت خلاصه این استراتژی عبارتست از خرید یک اختیار خرید با قیمت اعمال معین و فروش یک اختیار خرید با قیمت اعمال بالاتر بر روی یک دارایی پایه و با سررسید یکسان. به عبارتی دیگر در این استراتژی یک سرمایهگذار همزمان با خرید اختیار خرید در قیمت اعمال معین، اقدام به فروش همان تعداد اختیار خرید در قیمت اعمال بالاتر می نماید مشروط به اینکه هر دو اختیار خرید مشابه هم بوده و تاریخ سررسید یکسانی داشته و مربوط به یک دارایی پایه باشند. در تاریخ اعمال یکی از سه حالت زیر رخ خواهد داد:- قیمت دارایی پایه از قیمت اعمال Call خریداری شده پایینتر باشد: که در این حالت نه Call خریداری شده و نه Call فروخته شوند اعمال نمی شوند و در نتیجه سود (زیان) سرمایه گذار به شرح زیر محاسبه می شود:

- قیمت دارایی پایه از قیمت اعمال Call خریداری شده بیشتر باشد و از قیمت اعمال Call فروخته شده کمتر باشد: در این حالت Call خریداری شده توسط سرمایه گذار اعمال خواهد شد و Call فروخته شده توسط خریدار اعمال نخواهد شد و لذا سود و زیان سرمایه گذار به شرح زیر خواهد بود:

- قیمت دارایی پایه از قیمت اعمال Call فروخته شده نیز بیشتر باشد: در این صورت هر دوCall خریداری شده و فروخته شده اعمال خواهند شد، لذا سود (زیان) سرمایه گذار به شرح زیر می باشد: